- Что изменилось с 01.07.2021

- Кто оформляет универсальный передаточный документ

- Как заполнить с учетом новых правил

- Есть ли утвержденная форма УПД в 2022 году

- Изменения с 1 июля

- Как заполнять форму с изменениями

- Общая информация об изменении порядка обмена для УПД/УКД

- Дата перехода на новый порядок обмена УПД/УКД

- Новый счет-фактура с 01.07.2021 — образец заполнения

- Счет-фактура с 1 июля 2021 — что изменилось?

- Заполнение УПД и УКД с 1 июля 2021

- Новый счет-фактура в 1С

- Шапка счета-фактуры

- Почему в счете-фактуре на несколько реализаций одинаковые позиции номенклатуры не объединяются в одну строку?

- Почему в 1С в шапке счета-фактуры реквизиты Покупателя и Продавца расположены в 2 колонки?

- Табличная часть счета-фактуры

- См. также:

- Что такое УПД

- При каких операциях используется УПД

- Изменения в части НДС для УПД с 1 июля 2021 года

- ЭДО

- НОВЫЕ ПРАВИЛА ДЛЯ ЭЛЕКТРОННЫХ СЧЕТОВ-ФАКТУР

- Электронная подпись

- Счета-фактуры по прослеживаемым товарам

Универсальный передаточный документ (сокращенное обозначение – УПД) сочетает реквизиты и функции счета-фактуры и типичного передаточного документа.

УПД может применяться для оформления факта отгрузки товаров, а также при передаче конкретному контрагенту (заказчику) услуг, работ или, как вариант, имущественных прав.

Составление универсальных передаточных документов практикуется разными хозяйствующими субъектами – юридическими лицами и физлицами-предпринимателями.

УПД, сочетающие параметры счета-фактуры и передаточного документа, применяются не только плательщиками НДС. Так, например, предпринимательские субъекты, которые не платят НДС согласно правилам статьи 145 Налогового кодекса РФ или действуют на специальных (особых) режимах налогообложения, вправе использовать универсальные передаточные документы с целью обоснования понесенных затрат.

Иными словами, лица, которые правомерно не уплачивают НДС или работают на налоговых спецрежимах, свободно применяют УПД как стандартную первичную документацию бухучета, не заполняя при этом графу 7, отражающую актуальную ставку НДС, и графу 8, фиксирующую налоговую сумму, предъявляемую контрагенту-покупателю.

Форма УПД напоминает счет-фактуру. При этом наряду с обычными параметрами, характерными для документальной формы с/ф, бланк УПД включает также целый ряд дополнительных реквизитов, являющихся элементами следующих передаточных документов:

- Товарная накладная, которая составляется по типичному шаблону ТОРГ-12.

- Накладная, посредством которой оформляется факт отпуска (передачи) материалов стороннему хозяйствующему субъекту. Шаблон указанного документа соответствует форме М-15.

- Товарно-транспортная накладная (сокращенное обозначение – ТТН). Если быть точнее, то УПД содержит несколько реквизитов, характерных для товарного раздела документальной формы ТТН (шаблона 1-Т).

- Акт, посредством которого подтверждают передачу-прием конкретного объекта основных средств. Указанный документ оформляется шаблоном ОС-1.

Таким образом, УПД нередко составляется для отображения сведений, обычно фиксируемых в перечисленных выше документах (накладных, актах). Помимо этого, универсальный передаточный документ используется для предъявления налоговой суммы – суммы НДС – определенному контрагенту-покупателю.

УПД часто применяется как первичный документ бухучета, подтверждающий передачу (отгрузку) ценностей, фактически совмещая в себе функции счета фактуры и передаточного документа.

Используемые формы УПД должны соответствовать правилам и нормам законодательства РФ, действующего в области налогообложения и бухучета.

Рекомендованный бланк был сформирован российской налоговой службой ещё в 2013 году в приложении 1 к письму ФНС России от 21.10.2013 N ММВ-20-3/96@ – с этого времени указанная форма не изменялась.

Однако с 01.07.2021 меняется официальный бланк счета-фактуры, что оговорено законом № 371-ФЗ от 09.11.2020. А Постановлением Правительства РФ № 534 от 02.04.2021 введен новая форма счета-фактуры и новые формы книги покупок и продаж, которые начали действовать с 01.07.2021.

Это значит, что УПД, который в своем составе содержит счет-фактуру, также должен с 01.07.2021 оформляться по новому шаблону, учитывающему правки, внесенные в форму СФ с 01 июля 2021 года.

Что изменилось с 01.07.2021

УПД – это счет-фактура, модифицированная добавлением в неё определенных дополнительных реквизитов, что позволяет универсальному передаточному документу совмещать элементы/функции СФ и ПД.

Изменения, внесенные в бланк счета-фактуры с 01.07.2021, действуют и для документальной формы УПД — необходимо учитывать корректировки, внесенные по причине предстоящего внедрения системы прослеживания определенных товаров, импортируемых на российскую территорию:

- В новый бланк добавлена строка 5а, которая отображает информацию о соответствующем отгрузочном документе.

- В табличную часть новой формы добавлена графа 1, в которой теперь фиксируются порядковые номера вносимых построчных записей.

Обновленный шаблон заполнения УПД следует использовать независимо от того, осуществляются ли операции с теми или иными товарными позициями, подлежащими прослеживанию.

Хозяйствующий субъект, который не торгует прослеживаемыми товарами, просто не указывает соответствующие сведения в заполняемой форме. При этом УПД разрешается составлять как в электронном формате, так и на привычном бумажном носителе.

Важно, что бланк для составления УПД считается рекомендованным. Это значит, что форму можно изменять, по необходимости добавляя в неё дополнительные реквизиты. Как вариант, допускается отображение особых условий совершения сделок.

Бланк УПД включает реквизиты с/ф, которые отделяются черной рамкой, и реквизиты соответствующего первичного документа. Чтобы добавить новые реквизиты в раздел УПД, обособленный черной рамкой, необходимо соблюдать действующие правила заполнения счетов-фактур, не нарушая установленный порядок расположения строк/граф, являющихся обязательными.

За границами указанной черной рамки разрешается добавлять любые реквизиты/сведения, которые могут оказаться необходимыми.

Кто оформляет универсальный передаточный документ

Составлением УПД можно оформить не только отгрузку конкретных товаров, но и передачу определенных имущественных прав. Помимо этого, с помощью данной формы часто оформляются факт оказания услуги или факт выполнения работы. При этом в одном и том же бланке разрешается указать сразу несколько операций, связанных друг с другом.

Типичные ситуации оформления универсальных передаточных документов:

- Хозяйствующий субъект отгружает покупателю приобретенные товары, а затем самостоятельно осуществляет их монтаж (сборку) на территории данного покупателя. Стоимость проданных товаров и стоимость услуг их монтажа (сборки) прописываются отдельными позициями в УПД.

- Одному и тому же заказчику хозяйствующий субъект доставляет груз и при этом осуществляет его экспедирование.

- Посреднические операции, по условиям которых товары (ценности) передаются посреднику (например, комиссионеру) для последующей их реализации, но без перехода к такому посреднику права собственности на эти товары (ценности). Передачу товаров посреднику для реализации можно оформить составлением УПД, указав в нем реквизиты договора посредничества в качестве основания передачи.

Если проводятся операции, которые предполагают уплату НДС, необходимо сразу же убедиться в том, что оформляемый УПД включает обязательные реквизиты – строки/графы – соответствующего счета-фактуры.

Аналогичное требование действует и для операций с прослеживаемыми (маркируемыми) товарами – в данном случае заполняется исключительно электронный шаблон УПД с учетом требований к с/ф.

Как заполнить с учетом новых правил

Если и счет-фактура, и первичная передаточная документация заменяются в конкретной организации универсальным передаточным документом, то указанному УПД всегда присваивается первичный статус (то есть статус 1).

При таком подходе все реквизиты УПД подлежат обязательному заполнению. Как известно, документ включает необходимые реквизиты первичной передаточной документации (это оговорено статьей 9 закона № 402-ФЗ от 06.12.2011) и все обязательные реквизиты счета-фактуры (это регламентируется пунктом 5 статьи 169 Налогового кодекса РФ).

Если форма применяется исключительно как первичный документ, то такому УПД присваивается вторичный статус (то есть статус 2), что, в свою очередь, не предполагает обязательное заполнение всех его реквизитов. Строки, являющиеся необходимыми для счетов-фактуры, разрешено оставлять незаполненными в этом случае.

Если заполняется часть, которая отражает счет-фактурные реквизиты, её заполняют по правилам, регламентированным для счетов-фактур.

УПД подписывается руководителем и главным бухгалтером компании-продавца (как вариант, компании-исполнителя), а также работниками, отвечающими в этой компании за передачу/приемку ценностей (работ, услуг).

Кроме того, подписывается работниками, отвечающими за корректность оформления соответствующей сделки – как у продавца (исполнителя), так и у покупателя (заказчика).

Есть ли утвержденная форма УПД в 2022 году

Обсуждаемый документ обладает следующими особенностями (в соответствии с Письмом ФНС РФ №ММВ-20-3-96@ от 21.10.2013г.):

- это не обязательный документ, его составлять организации не обязаны;

- утвержденной обязательной формы также нет;

- его можно использовать только как первичку (ставится статус «2») и как первичку и счет-фактуру (статус «1»);

- утверждена только рекомендательная форма в уже указанном письме. УПД с 01.07.2021 скачать бланк можно в Консультанте, Гаранте, в самом письме ФНС есть ссылка на скачивание

Так как форма рекомендательная, организации могут вносить в нее изменения. Она с 1 июля не меняется, но меняется форма счета-фактуры. Поэтому, если УПД используется как счет-фактура, то в нее нужно внести поправки.

Изменения с 1 июля

Итак, новая форма УПД с 01.07.2021 года должна включать обязательный реквизит для счета-фактуры — строку 5а «Документ об отгрузке». Также в соответствии с Постановлением Правительства РФ №534 от 02.04.2021г. (об изменении счета-фактуры) нужно обновить некоторые графы.

В документе подробно описаны поправки в бланк, в графах ставятся новые данные, изменения в УПД с 1 июля 2021 года:

- 1 — порядковый номер строки с товарами, работами и услугами;

- 1а — наименование товаров, работ или услуг;

- 1б — код товара, указываемый при вывозе за пределы России на территорию ЕАЭС;

- 11 — номер партии прослеживаемого товара;

- 12 — код количественной единицы прослеживаемого товара;

- 12а — условное обозначение количественной единицы;

- 13 — количество прослеживаемого товара в соответствующих единицах.

Особые затруднения вызывает глава 5а.

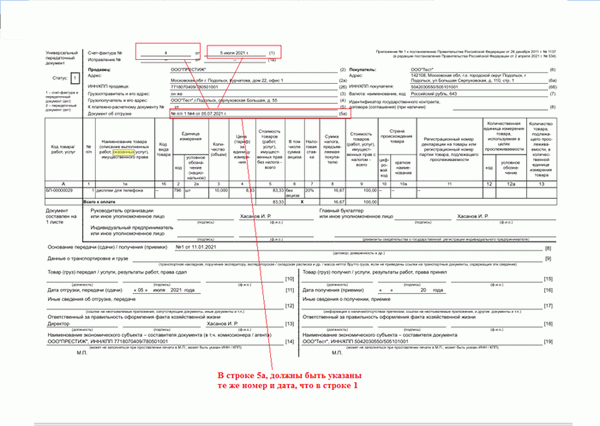

Как заполнять форму с изменениями

Важно понять, что означает строка 5а в УПД с 01.07.2021 и как заполнить ее. В ней нужно поставить номер и дату документа об отгрузке товара (а также о выполнении определенной работы или оказании определенной услуги). В качестве такого документа могут выступать товарная накладная, акт приема-передачи и другие.

Их вписывает по аналогии со счетом-фактурой. Ориентировочный пример заполнения «№3 от 07.09.2021г.» (рекомендуется согласовать с налоговой).

Пока новый бланк можно не применять в соответствии с письмом ФНС РФ 2021 № ЕА-4-15/9208@ от 30.06.2021г. В течение года нужно изучить правила заполнения, год штрафы выписывать не будут, но затем форму обяжут применять.

Общая информация об изменении порядка обмена для УПД/УКД

В связи со вступлением в силу Приказа ФНС России от 08.07.2022 N ЕД-7-15/636@ наступает обязанность оператора электронного документооборота передавать все электронные УПД и УКД, содержащие реквизиты прослеживаемости, в приемный комплекс ФНС России – ПП ЭДЕМ.

В соответствии с этим изменяется порядок обмена УПД/УКД, в рамках которого будут добавлены подтверждающие квитанции от оператора на титулы продавца и покупателя. Данные квитанции необходимы для корректной передачи пакета документов в приемный комплекс ФНС.

Новый порядок обмена предусмотрен для электронного универсального передаточного документа (УПД) с функциями:

- СЧФДОП – счет-фактура, применяемый при расчетах по налогу на добавленную стоимость, и документ об отгрузке товаров (выполнении работ), передаче имущественных прав (документ об оказании услуг);

- ДОП – документ об отгрузке товаров (выполнении работ), передаче имущественных прав (документ об оказании услуг).

А также для электронного универсального корректировочного документа (УКД) с функциями:

- КСЧФДИС – корректировочный счет-фактура, применяемый при расчетах по налогу на добавленную стоимость, и документ, подтверждающий согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав;

- ДИС – документ, подтверждающий согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

Дата перехода на новый порядок обмена УПД/УКД

Новый порядок обмена вступает в силу 1 января 2024 года.

Именно с этой даты оператор электронного документооборота будет направлять все электронные УПД/УКД, содержащие реквизиты прослеживаемости, в приемный комплекс ФНС России.

Новый счет-фактура с 01.07.2021 — образец заполнения

Счет-фактура с 1 июля 2021 — что изменилось?

В связи с принятием Федерального закона от 09.11.2020 N 371-ФЗ о прослеживаемости товаров в счете-фактуре с 01.07.2021 появились дополнительные реквизиты.

Рассмотрим изменения в счете-фактуре с 01.07.2021.

- 5а — для реквизитов документа об отгрузке, соответствующем порядковому номеру (номерам) записи в счете-фактуре.

Это изменение касается всех налогоплательщиков. Оно поможет налоговикам при проверке быстро найти первичку по отгрузке товаров (работ, услуг, имущественных прав) под конкретный СФ.

В счете-фактуре на аванс графу 5а заполнять не надо т.к. в ней приводится информация об отгрузочных документах, а не об оплатах.

Вопрос, что указывать в строке 5а счета-фактуры, если первички нет, не урегулирован. Например, если арендодатель не выставляет акт на аренду. Рекомендуем закрепить порядок оформления в Учетной политике по НДС и выставлять УПД в таком случае.

В табличной части СФ добавлены и изменены графы:

- 1 — № п/п — он указывается в строке 5а;

- 1а — «Наименование товара…» — графа сдвинулась правее, и у нее изменился номер;

- 1б — «Код вида товара» — графа сдвинулась правее, и у нее изменился номер;

- 11 — изменено название графы на «Регистрационный номер декларации на товары или регистрационный номер партии товара, подлежащего прослеживаемости», добавлена информация о РНПТ;

- нет прослеживаемых товаров — указывается номер ГТД;

- есть прослеживаемые товары — указывается номер РНПТ;

При продаже прослеживаемых товаров СФ выставляются всем покупателям за некоторым исключением (пп. 1 п. 3 ст. 169 НК РФ). Налогоплательщики на спецрежимах (например, УСН) или освобожденные от НДС вместо счета-фактуры оформляют УПД со статусом 2.

- 1 — № п/п — номер строки в СФ, к которому составляется КСФ;

- 1б — «Показатели в связи с изменением стоимости…» — графа сдвинулась правее, и у нее изменился номер;

- 1в — «Код вида товара» — графа сдвинулась правее, и у нее изменился номер;

- 10, 10а — цифровой код и наименование страны происхождения из СФ, к которому составляется корректировка;

- 11 — Регистрационный номер декларации на товары или РНПТ из СФ, который корректируется;

- 12, 12а — код и обозначение единиц измерения прослеживаемых товаров по ОКЕИ из корректируемого СФ;

- 13 — количество прослеживаемых товаров (услуг) в этих единицах в разрезе:

- А (до изменения);

- Б (после изменения);

- В (увеличение) или Г (уменьшение).

Несмотря на то, что изменения в графах 12, 12а, 13 не влияют на налоговую сумму, в случае таких изменений необходимо составить новый КСФ (Постановление Правительства РФ от 26.12.2011 N 1137, которое с 01.07.2021 действует в ред. Постановления Правительства РФ от 02.04.2021 N 534).

Для участников системы прослеживаемости обязателен ЭДО. Счета-фактуры передаются только в электронном виде за некоторым исключением (п. 2 ст. 2 Закона N 371-ФЗ, п. 1.1 ст. 169 НК РФ). Работать с электронными счетами-фактурами с 01.07.2021 следует по обновленным правилам (Приказ Минфина РФ от 05.02.2021 N 14н).

- физическим лицам для не связанных с предпринимательской деятельностью нужд, а также самозанятым на НПД — этой категории СФ даже не нужны;

- с территории РФ в соответствии с таможенной процедурой экспорта или реэкспорта;

- с территории РФ на территорию другого государства-члена ЕАЭС.

Поэтому часть реквизитов в СФ (КСФ, УПД) доступна только в электронном формате (ст. 2 Закона 371-ФЗ). В печатной форме они не выводятся. Если прослеживаемых товаров нет в счете-фактуре, то графы 12-13 не выводятся на печать. У тех, кто работает с ЭДО, они будут, но заполнять их не требуется.

Работать с электронными счетами-фактурами с 01.07.2021 следует по обновленным правилам (Приказ Минфина РФ от 05.02.2021 N 14н).

Заполнение УПД и УКД с 1 июля 2021

Налогоплательщики, составляющие УПД со статусом 1, сами дополняют рекомендованную форму необходимыми реквизитами (Письма ФНС РФ от 17.06.2021 N ЗГ-3-3/4368@, от 22.04.2019 N ЕД-4-15/7638).

ФНС доработала электронный формат УПД и УКД (Письмо ФНС РФ от 28.05.2021 N ЕА-4-15/7407).

Новый счет-фактура в 1С

Шапка счета-фактуры

Реализовано заполнение строки 5а «Документ об отгрузке» в печатных формах документов (с релиза 3.0.95):

При формировании печатной формы Счета-фактуры с датой начиная с 1 июля, в строке 5а указывается:

- № п/п — номера позиций товаров из графы № п/п счета-фактуры;

- № … от — номер и дата документа отгрузки по этим позициям (документа реализации).

Если документов отгрузки несколько, они все будут перечислены в строке 5а.

При формировании печатной формы УПД с датой начиная с 1 июля, в строке 5а указывается:

- № п/п — номера позиций товаров из графы № п/п УПД;

- № … от — номер и дата документа отгрузки по этим позициям — в данном случае номер УПД, т. к. он выполняет роль документа отгрузки.

В этом случае все позиции указываются под одним номером УПД.

Почему в счете-фактуре на несколько реализаций одинаковые позиции номенклатуры не объединяются в одну строку?

После установки обновления 1С на релиз 3.0.95.15, при формировании УПД и СФ на основании нескольких реализаций, одинаковые позиции номенклатуры отражаются отдельными строками. Раньше они объединялись. С чем это связано?

С 01.07.2021 в форме СФ появилась строка 5а, в которой необходимо указывать:

- реквизиты документа об отгрузке,

- конкретные порядковые номера записей в счете-фактуре.

Поэтому позиции из разных документов реализации должны быть отражены в СФ отдельно. Для УПД это не так принципиально, возможно, что алгоритм в 1С будет изменен и одинаковые строки будут сворачиваться.

При формировании печатной формы счета-фактуры из документа Отчет комиссионера (агента) о продажах строка 5а заполняется данными реквизитов из граф Документ № … от на вкладке Главное .

Почему в 1С в шапке счета-фактуры реквизиты Покупателя и Продавца расположены в 2 колонки?

Почему в 1С в форме счета-фактуры, действующей с 01.07.2021 реквизиты Покупателя и Продавца расположены в 2 колонки (с релиза 3.0.95)?

Форма счета-фактуры утверждена Постановлением Правительства РФ от 26.12.2011 N 1137 и эти реквизиты расположены там в одну колонку.

Допустимо ли менять расположение реквизитов в счете-фактуре?

Для более компактного расположения реквизитов фирмой 1С было принято решение разместить реквизиты Продавца и Покупателя в СФ и УПД в 2 колонки.

По мнению разработчиков 1С, все данные сохранены, поэтому такое расположение не противоречит Постановлению.

Методисты ФНС не имеют возражений против такого подхода. Данная позиция отражена в Письме ФНС от от 23.08.2021 N 3-1-11/0116@.

В случае осторожного подхода, можно разработать собственную внешнюю форму бланка с помощью программиста 1С. А также обратиться с письменным запросом в ИФНС, чтобы получить адресный ответ о безопасности применения такого варианта бланков.

Табличная часть счета-фактуры

Табличная часть счета-фактуры заполняется в соответствии с новым порядком. В одном документе отражаются и прослеживаемые, и непрослеживаемые товары. Графы 12-13 выводятся и заполняются при наличии информации.

При оформлении Корректировочного счета-фактуры и Универсального корректировочного документа с датой после 01.07.2021 данные номера корректируемых строк дублируются из первичного СФ или УПД (с релиза 3.0.106.60).

Аналогично заполняется УКД.

При необходимости можно откорректировать вручную Номер исходной строки в документе Корректировочный счет-фактура выданный с помощью флажка Включить возможность редактирования .

Отслеживать изменения по автоматизации в 1С, касающиеся СФ, УПД, КСФ, УКД в связи с вводом прослеживаемости, можно здесь >>

Все инструкции по 1С и материалы по теме размещаем в рубрике Прослеживаемость.

См. также:

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательстваПомогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

- Документ Счет-фактура полученный вид операции на поступление позволяет зарегистрировать в..В вашей учетной политике установлено, что первичным документом при реализации.Не знаете, как оформить такие операции? Поставщик выставил универсальный передаточный.

(27 оценок, среднее: 4,70 из 5)

Публикацию можно обсудить в комментариях ниже.

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинетеЧто такое УПД

При отгрузке товаров или передаче работ, услуг, имущественных прав вместо первичного учетного документа (ТОРГ-12, акта выполненных работ) и счета-фактуры можно оформить один универсальный передаточный документ – УПД.

Форму Универсального Передаточного Документа(УПД) – могут использовать любые организации и предприниматели. Включая тех, которые не платят НДС. Например – организации, перешедшие на спецрежимы или используют освобождение по статье 145 НК.

Так же могут применять УПД в качестве первичного учетного документа для подтверждения расходов. При этом им не нужно заполнять:

1) графу 7 «Налоговая ставка»;

2) графу 8 «Сумма налога, предъявляемая покупателю».

Форма представляет собой счет-фактуру, в который включены несколько дополнительных реквизитов. Наряду с реквизитами счета-фактуры УПД содержит в себе элементы:

1) товарной накладной;

2) товарного раздела товарно-транспортной накладной;

3) накладной на отпуск материалов на сторону;

4) акта о приеме-передаче объекта основных средств;

5) акты выполненных работ по работам и услугам с НДС.

Поэтому, используя УПД, любая организация при реализации товаров, работ, услуг. Могут объединить в этом документе сведения, формах (№ ТОРГ-12, № М-15, № ОС-1 и № 1-Т). И одновременно предъявить покупателю сумму НДС.

Перечень наиболее распространенных фактов хозяйственной жизни, в которых можно использовать УПД. Есть в приложении 2 к письму ФНС от 21.10.2013 № ММВ-20-3/96. Но этот перечень – не закрытый.

Может выполнять функцию любого первичного учетного документа, который подтверждает факт передачи ценностей. Исключением выступают – первичные документы, к форме которых есть специальные требования, установленные законодательством. Разъяснения об этом есть в письме ФНС от 05.06.2017 № ЕД-4-15/10623.

Использование универсальных документов не исключает возможность применять обычные счета-фактуры или товарные накладные. Даже если разные документы оформляются в рамках одного договора.

Например, если один договор поставки предусматривает несколько отгрузок. По одной партии продавец может составить накладную по форме № ТОРГ-12 и счет-фактуру. А по другой – со статусом 1.

В этом случае покупатель вправе учесть понесенные расходы при расчете налога на прибыль. А сумму предъявленного НДС принять к вычету (письмо ФНС от 27.05.2015 № ГД-4-3/8963).

При каких операциях используется УПД

С помощью УПД можно оформлять отгрузку товаров, выполнение работ, оказание услуг, а также передачу имущественных прав. Причем в одном и том же УПД можно перечислить несколько взаимосвязанных операций.

Например, продавец отгружает купленные товары и своими силами монтирует их в помещении покупателя. В такой ситуации в УПД отдельными позициями можно указать стоимость товаров и услуг по установке (письмо ФНС от 23.09.2016 № ЕД-4-15/17910).

Можно применять УПД и при перевозке грузов, и при оказании услуг по договорам транспортной экспедиции (письмо ФНС от 10.08.2018 № АС-4-15/15570). При этом в некоторых случаях (например, при доставке товаров) дополнительно может потребоваться транспортная накладная.

Организации вправе использовать УПД и для посреднических операций. Например, когда заказчик, комитент, принципал или доверитель отгружает товары посреднику, комиссионеру, агенту или поверенному для продажи. В этом случае УПД будет считаться первичным документом на передачу ценностей без перехода права собственности.

В строке 8 «Основание передачи (сдачи), получения (приемки)» нужно указать реквизиты договора на оказание посреднических услуг. При этом не нужно заполнять:

1) строку 2 «Продавец»;

2) строку 2а «Адрес»;

3) строку 2б «ИНН/КПП продавца»;

4) строку 6 «Покупатель»;

5) строку 6а «ИНН/КПП покупателя»;

6) строку 6б «ИНН/КПП покупателя».

Рекомендуемая форма УПД не поменялась. Но если организация совершает операции с маркируемыми товарами, добавляем дополнительные строки в электронную форму УПД. Чтобы принять НДС к вычету. Необходимо убедится, что УПД содержит строки, необходимые для счетов-фактур.

Изменения в части НДС для УПД с 1 июля 2021 года

С 1 июля 2021 года электронные счета-фактуры нужно выставлять и получать по новым правилам (приказ Минфина от 05.02.2021 № 14н). В них закрепили четкий порядок и сроки оформления электронных извещений и уведомлений, которыми продавец, оператор продавца, оператор покупателя и покупатель подтверждают каждый этап прохождения счета-фактуры.

ЭДО

В новом Порядке четко определили функции операторов ЭДО и алгоритм их взаимодействия между собой и с клиентами. Для этого разграничили понятия «оператор, заключивший договор с продавцом» и «оператор, заключивший договор с покупателем» (п. 3 Порядка, утв. приказом Минфина от 05.02.2021 № 14н).

Продавец будет формировать электронный счет-фактуру и направлять покупателю через своего оператора. После этого продавец должен дождаться от оператора электронных извещений о том, что файл принят, не содержит технических ошибок и дошел до покупателя. Покупатель проверяет полученный счет-фактуру.

Если документ оформили правильно, покупатель через своего оператора направляет продавцу извещение об этом.

Если счет-фактура содержит ошибки, покупатель формирует уведомление об уточнении. В этом случае продавец оформляет документ снова и направляет его покупателю, процедура повторяется (п. 14–21 Порядка, утв. приказом Минфина от 05.02.2021 № 14н).

НОВЫЕ ПРАВИЛА ДЛЯ ЭЛЕКТРОННЫХ СЧЕТОВ-ФАКТУР

Электронная подпись

Из нового Порядка исключили требование о том, что продавцы и покупатели, перед тем как подключиться к ЭДО, должны получить квалифицированные сертификаты ключей проверки ЭП.

Электронные счета-фактуры заверяют усиленной квалифицированной ЭП (п. 6 ст. 169 НК). Ее наличие подразумевает, что такие ключи у участников ЭДО уже есть (п. 11 Порядка, утв. приказом Минфина от 05.02.2021 № 14н).

Счета-фактуры по прослеживаемым товарам

С 1 июля 2021 года при реализации прослеживаемых товаров на внутреннем рынке продавцы обязаны выставлять счета-фактуры только в электронном виде (п. 2 ст. 2 Закона от 09.11.2020 № 371-ФЗ). По новым правилам в зашифрованном виде выставлять такие документы нельзя (п. 1, 7 Порядка, утв. приказом Минфина от 05.02.2021 № 14н).

Напомним, что есть проекты от ФНС с новой отчетностью для компаний и ИП под прослеживаемость товаров. Если проекты утвердят, оба документа должны вступить в силу 1 июля 2021 года. В рамках этих проектов налоговики планируют утвердить четыре вида отчетности:

- уведомление об остатках прослеживаемых товаров;

- уведомление о ввозе прослеживаемых товаров из стран ЕАЭС;

- уведомление о перемещении прослеживаемых товаров в страны ЕАЭС;

- отчет об операциях с прослеживаемыми товарами.